Вы когда-нибудь хотели в легкую баблишка срубить? Сидеть в кресле, пить пивко, смотреть киношку, просто смотреть на стенку, но чтобы копеечка капала в карман? Я хотел всегда. Я пырял на работе, как проклятый; я кушал через раз; я копил рубли, уж не судите меня строго; я открыл брокерский счет и собрал мой первый портфель рфейских акций.

Мой первый портфель — дальнобойный снаряд.

Спустя неделю, после того как мой первый портфель был сформирован, мне вспомнилась Китайская Книга Перемен. Почему я ее вспомнил будет ясно в конце повествования, но на важности этого научного труда я хочу заострить внимание сейчас. Изучайте Китайскую Книгу Перемен перед тем, как закинуть бабло на счет и купить рфейские акции. Учитесь – не пожалеете, и бойтесь потерять свои деньги!

Теперь о самом главном. На формирование портфеля у меня ушло 2 месяца. Я прочитал пару книжек в местах, описывающих фундаментальный анализ рынка; прочитал пару форумов и сайтов матерых инвесторов; нашел сайты со статистическими данными и бухгалтерской документацией; прочитал аналитические статьи на крупных ресурсах; провел фундаментальный анализ акций по наиболее подходящей мне схеме и начал покупать бумаги небольшими партиями.

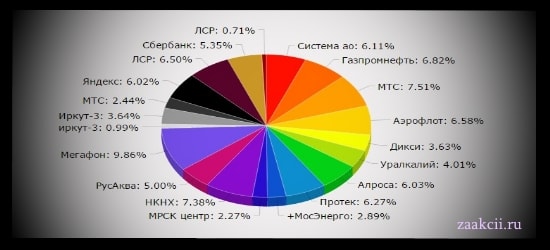

Теперь подробнее о составе портфеля:

1. Первая группа акций: мой фундаментальный анализ показал, что акция сильно недооценена и цена значительно ниже справедливой. Не знаю насколько мои расчеты верны, но я купил: Система ао, Газпром нефть, МосЭнерго, МРСК Центр, Иркут-3, НКНХ пр. У некоторых из них даже неплохая дивидендная история, но до лета было 7 месяцев, и она была не особо важна.

Отдельно отмечу еще одну бумагу, приобретенную мной на основе моего анализа – РусАква. Все расчеты показали, что ЦБ стоит меньше, чем должна, но после приобретения я наткнулся на интервью ее директора, а в нем вот это (но это не все, в конце статьи самое интересное):

2. Вторая группа: акции роста, наиболее понравившиеся из тех, которые рекомендуют покупать профессиональные аналитики фондового рынка. Я не сторонник верить всяким аналитикам, но так уж получилось, что недооцененных бумаг в кризис 2013-201… года, среди немногих, способных, по выработанному мной мнению, вырасти в цене (на декабрь 2015 года), я нашел мало. Вот вторая группа: МТС, Аэрофлот, Дикси, Протек, Уралкалий, Алроса.

Аналитики по началу не подводили, но нарисовалась третья группа, а дальше начались проблемы, пока еще не закончившиеся.

3. Третья группа: акции Мегафон, подешевевшие на сумму дивидендов и приобретенные мной после даты закрытия реестра. Аналитики здесь не при чем – я решил купить Мегафон. Затем наступили новогодние праздники, а после них весь рынок упал.

4. Четвертая группа: хорошие акции, упавшие в цене в новом году в результате обвала нефтяных котировок и купленные с надеждой на скорый рост: Яндекс, Сбербанк и ЛСР с хорошей дивидендной историей.

Промежуточный итог и обещанное завершение рассказа об акции РусАква.

На следующий день, следующий за днем, когда я приобрел упавшие акции, рынок упал после падения. Затем снова упал и упал еще раз. На 20.01.2016 года: убыток по портфелю составил 4% (2 месяца инвестиционной деятельности); доллар стоит 82 рубля, а евро – 89,5 рублей; завтра будет новый день.

Русская Аквакультура на данный момент является одной из лучших акций в моем первом портфеле. Она стабильна и надежна. Ее цена практически не меняется, потому что уже упала за год на 28% и желающих ею поторговать немного. Осталось пожелать бухгалтерам научиться писать убыток с минусом, а не число в скобках, поскольку есть люди не понимающие, что это убыток, и продать.

Если Вы читаете эту статью, значит блог еще жив и Вы, возможно, первый его читатель. У меня тут есть еще статьи, если что. К тому же изменения моего первого портфеля рфейских акций уже были произведены. Только не надо думать, что можно денег предложить, если не в подарок; сказать «фу, убыток»; скорчить рожу, сфотографировать и фото прислать. Думайте головой и жмите на кнопку.

Мне интересно читать эту статью спустя почти год с начала инвестирования. Почти год назад я не знал о инвестировании в ценные бумаги ничего. Через 9 месяцев первый портфель рфейских акций будет в удовлетворительном состоянии: доходность 11% и вычет на ИИС равный 13% от суммы внесенных средств. К концу первого года инвестирования доходность составит 29% и 13% вычет. Для кого-то это незначительный результат, а мне он кажется хорошим. Каждому свое.